研发费用的规范管理是高新技术企业认定的重要条件。如何合理的归集研发费用,充分享受高新技术企业15%的低税率优惠,结合我们在实际业务指导过程中发现的问题,现就研发费用从归集依据、口径差异、差异原因、报表列示、数据比对等方面进行阐述,供大家借鉴。

一、归集政策依据

(一) 会计核算口径

《财政部关于企业加强研发费用财务管理的若干意见》(财企〔2007〕194号)

(二) 高新技术企业认定口径

《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理工作指引〉的通知》(国科发火〔2016〕195号)

(三) 加计扣除税收规定口径

《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)

《国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告》(国家税务总局公告2015年第97号)

《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局2017年第40号)。

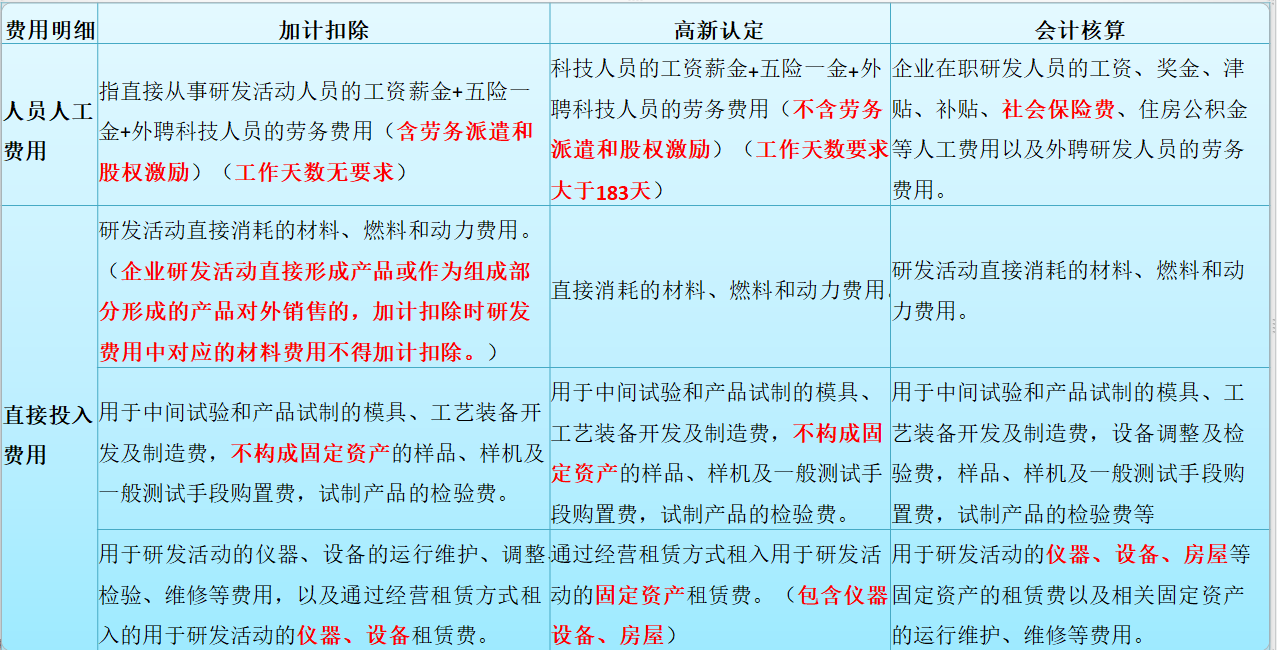

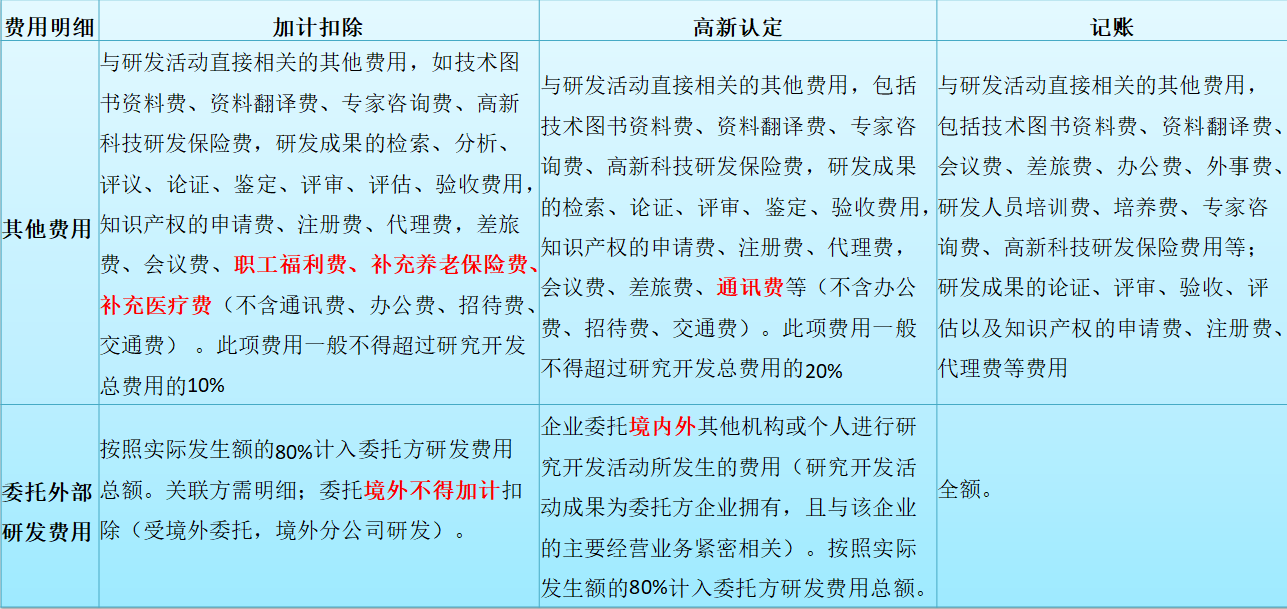

二、归集口径差异

三、归集差异原因

三个研发费用归集口径相比较,存在一定差异。形成差异的主要原因如下:

(一) 会计口径

主要目的是为了准确核算研发活动支出,而企业研发活动是企业根据自身生产经营情况自行判断的,除该项活动应属于研发活动外,并无过多限制条件。

(二) 高企认定口径

主要目的是为了判断企业研发投入强度、科技实力是否达到高新技术企业标准,因此对人员费用、其他费用等方面有一定的限制。

(三) 加计扣除口径

主要目的是为了细化哪些研发费用可以享受加计扣除政策,因此政策口径最小。可加计范围针对企业核心研发投入,主要包括研发直接投入和相关性较高的费用,对其他费用有一定的比例限制。应关注的是,允许扣除的研发费用范围采取的是正列举方式,即政策规定中没有列举的加计扣除项目,不可以享受加计扣除优惠。

四、财务报表列示

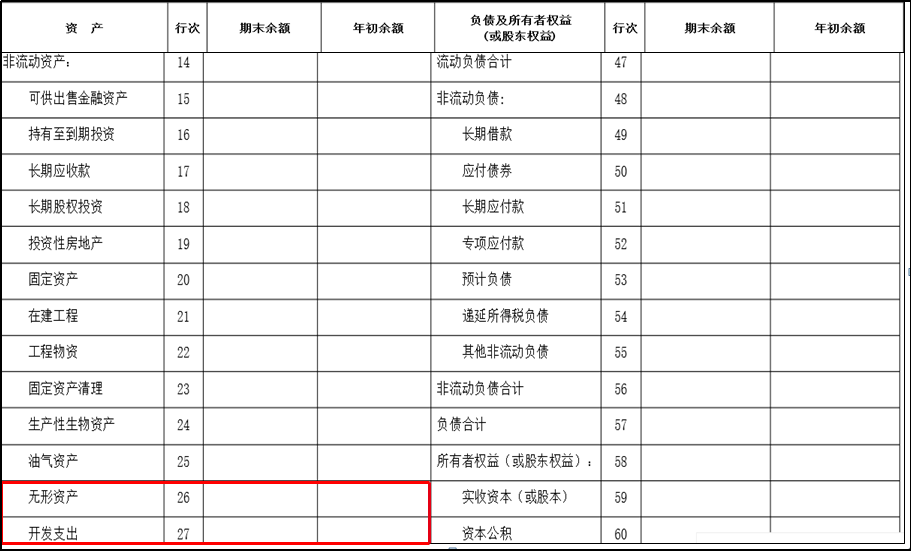

《企业会计准则第6号——无形资产》及其应用指南(2006年版)规定,企业内部研究开发项目的支出,应当区分研究阶段支出与开发阶段支出。未满足资本化条件的,借记“研发支出-费用化支出”科目,并应当于发生时计入当期损益。满足条件的,借记“研发支出-资本化支出”科目,研发开发项目达到预定用途形成无形资产的,应按“研发支出-资本化支出”科目的余额,借记“无形资产”科目,贷记“研发支出-资本化支出”科目。

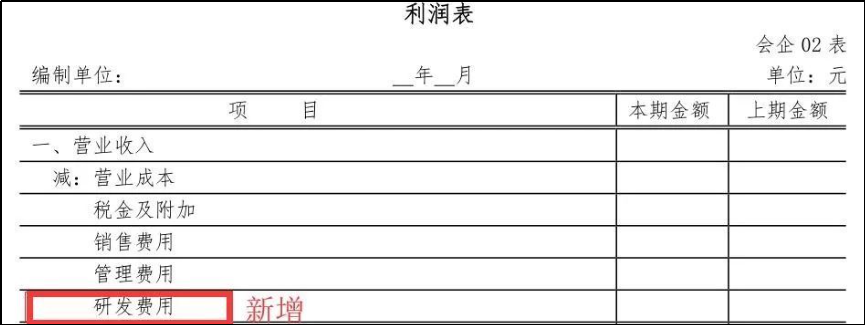

综上所述,企业财务报表中研发费金额是以资产负债表中“开发支出”、“无形资产”和利润表中“研发费用”三者分析汇总确定。

(一)研发资本化列示

开发阶段的支出直接资本化,在资产负债表资产类项目“开发支出”或“无形资产”列示。

(二)研发费用化列示

研究阶段的支出直接费用化,在利润表中“研发费用”单独列示。

五、数据比对一致

高新技术企业认定过程中,认定机构会综合比对财务报表、研究开发费用专项审计报告、企业所得税纳税申报表所填列的研究开发费用数据,不一致的或明显存在差异且不合理的,存在不予认定的风险。

(一)“三表”材料提报

根据《高新技术企业认定管理办法》规定,企业向认定机构提出认定申请。需提交下列材料:

1. 经具有资质的中介机构出具的企业近三个会计年度研究开发费用专项报告

2. 经具有资质的中介机构审计后的企业近三个会计年度的财务会计报告;

3. 近三个会计年度企业所得税年度纳税申报表。

(二)“三表”数据比对

高新技术企业认定时需关注数据比对的合理性、关联性和一致性。

1.近三年“企业所得税纳税申报表——期间费用明细表”中“研究开发费”金额与“企业财务报表——利润表”中“研发费用”金额一致。

2.近三年“企业所得税纳税申报表——高新技术企业优惠情况及明细表”填报的近三年的研发费金额与高新认定中介机构出具的认定审计报告金额一致。

3.近三年企业所得税汇算清缴时须填报最终审核确定的财务报表,保证“企业所得税纳税申报表——主表”中利润总额与“企业财务报表——利润表”中利润总额一致。

- 还没有人评论,欢迎说说您的想法!